Das Berliner Testament ist steuerlich ungünstig

So vermeiden Sie die doppelte Besteuerung

Online seit: 20.08.2021Artikel bewerten: ★★★★★ (0)

Mit dem Berliner Testament wollen viele erreichen, dass der überlebende Ehegatte gut abgesichert ist. Erst dann, wenn auch dieser verstirbt, sollen die Kinder etwas erben. Dies ist nachvollziehbar und der Grund, warum viele Deutsche häufig diese Testamentsvariante wählen. Doch viele übersehen dabei leider, dass das Berliner Testament steuerlich ungünstig ist. Vorhandene Erbschaftsteuerfreibeträge bleiben ungenutzt und im schlimmsten Fall wird das Vermögen daher doppelt besteuert. Hier erfahren Sie, warum dies so ist und wie Sie dies verhindern (oder jedenfalls abmildern) können.

Das typische Berliner Testament lautet (vereinfacht):

Unser Testament

Wir setzen uns gegenseitig zu Alleinerben ein. Im Schlusserbfall erben unsere Kinder zu gleichen Teilen.

Datum

Unterschriften beider Ehegatten

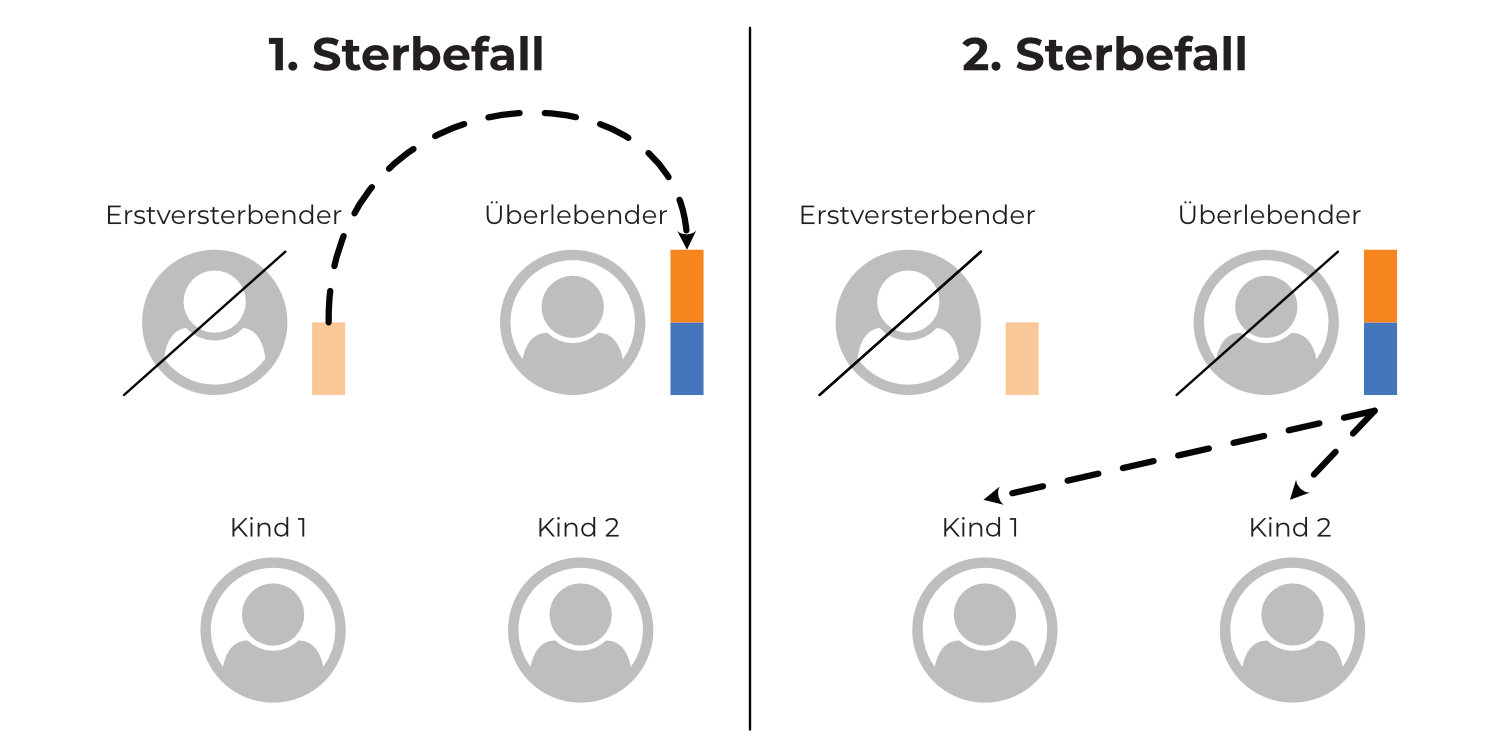

Verstirbt der erste Elternteil (sogenannter Erstversterbensfall), erbt der Überlebende das gesamte Vermögen. Ohne, dass dies im obigen Testament explizit angeordnet wurde, werden die gemeinsamen Kinder enterbt. Ihnen steht daher lediglich der Pflichtteil zu (der möglicherweise nicht oder nicht in voller Höhe ausbezahlt wird).

Erst wenn dann auch der Überlebende verstirbt (sogenannter Schlusserbfall), erben die Kinder das gemeinsame elterliche Vermögen: also das, was vom Erstversterbenden an den Überlebenden vererbt wurde und das, was vom Überlebenden dazukommt.

Erbschaftsteuerlich gilt: Der Ehegatte hat einen Freibetrag in Höhe von 500.000,- €, während Kinder jeweils einen Freibetrag in Höhe von 400.000,- € haben (ausführlich zur Erbschafsteuer vgl. hier). Dieser Freibetrag in Höhe von 400.000,- € gilt allerdings pro Kind und pro Elternteil. Bei zwei Kindern kann also jedes Kind vom Vater 400.000,- € und von der Mutter 400.000,- € erben, ohne dass hierauf Erbschaftsteuer anfällt. Insgesamt können damit bei zwei Kindern 1,6 Mio. € steuerfrei vererbt werden.

Vor diesem Hintergrund ist das Berliner Testament steuerlich ungünstig, denn durch die Alleinerbeinsetzung des überlebenden Ehegatten bleiben Freibeträge ungenutzt. Die Kinder können sich nach dem Tod des Überlebenden nämlich gerade nicht darauf berufen, dass ein Teil des geerbten Vermögens ursprünglich vom erstversterbenden Elternteil kommt, vielmehr ist Maßstab für die Besteuerung das gesamte elterliche Vermögen.

Es bestehen also zwei Probleme: Die Freibeträge des Erstversterbenden werden nicht ausgenutzt und für das dann beim Überlebenden gesammelte Vermögen entstehen möglicherweise höhere Steuersätze.

Beispiel: Ein Ehepaar hat ein Vermögen von jeweils 700.000,- €. Sie setzen sich gegenseitig zu Alleinerben ein. Der Überlebende erbt 700.000,- €, von denen er 200.000,- € zu 11 % versteuern muss. Unterstellt, sein Vermögen bleibt bis zu seinem Tod gleich, so erben beide Kinder jeweils 689.000,- € (1,4 Mio. abzgl. 22.000,- € geteilt durch zwei). Jeder muss damit 289.000,- € zu ebenfalls je 11 % versteuern (also 31.790,- €), sodass also die Familie insgesamt 85.580,- € Erbschaftsteuer bezahlen muss.

Hätten die Eheleute in dem Beispielsfall kein Berliner Testament errichtet, so wäre deutlich weniger Erbschaftsteuer zu zahlen gewesen. Bei der gesetzlichen Erbfolge hätte der Ehegatte die Hälfte, also 350.000,- € geerbt und die Kinder jeweils ein Viertel, also 175.000,- €. Jeder wäre also unter seinem Freibetrag geblieben und es wäre keine Erbschaftsteuer entstanden. Erst im Schlusserbfall wäre Erbschaftsteuer entstanden, denn dann hätte der Überlebende 1,05 Mio. € an beide Kinder vererbt, sodass jeder 525.000,- € und damit 125.000,- € über dem Freibetrag geerbt hätte. Beide Kinder hätten dann jeweils 13.750,- € Erbschaftsteuer bezahlt. Insgesamt also nur 27.500,- € (im Vergleich zum Berliner Testament: 85.580,- €).

Wie kann die Erbschaftsteuer reduziert oder verringert werden?

Zum einen besteht die Möglichkeit, die Kinder gleich als Miterben einzusetzen. Hätten sie im Beispielsfall beim Erstversterbensfall bereits jeweils 300.000,- € geerbt, so hätte im Schlusserbfall der Überlebende nur 800.000,- € vererbt. Dann wäre also überhaupt keine Erbschaftsteuer entstanden.

Alternativ zur Miterbeschaft kann man die Kinder für den Erstversterbensfall auch mit Vermächtnissen bedenken, damit der Überlebende im Rahmen der Erbengemeinschaft alleine und ohne die Kinder entscheiden kann.

Nachteil der vorgenannten Wege ist, dass man im Testament konkret festlegen muss, in welcher Höhe die Kinder bedacht werden. Diese Variante ist also unflexibel und löst nicht das Problem, dass man im Zeitpunkt der Testamentserrichtung in der Regel schwerlich wissen kann, welches Vermögen zum Zeitpunkt des Todes vorhanden sein wird (und vor allem auch nicht, welcher Ehegatte zuerst versterben wird). Eine sehr gute Möglichkeit ist daher das sogenannte „Supervermächtnis“. Dadurch wird dem Überlebenden die Möglichkeit gegeben, beim Tod des Erstversterbenden zu entscheiden, ob und wenn ja, in welcher Höhe die Kinder Vermögen aus dem Nachlass des Erstversterbenden erhalten sollen. So kann also flexibel auf die jeweiligen Vermögensverhältnisse reagiert und die Steuerersparnis maximiert werden.

Hinweis:

Der vorstehende Beitrag stellt lediglich die rechtliche Lage im Allgemeinen zum Zeitpunkt der Veröffentlichung des Artikels dar und kann die individuelle Rechtsberatung für den speziellen Einzelfall nicht ersetzen.